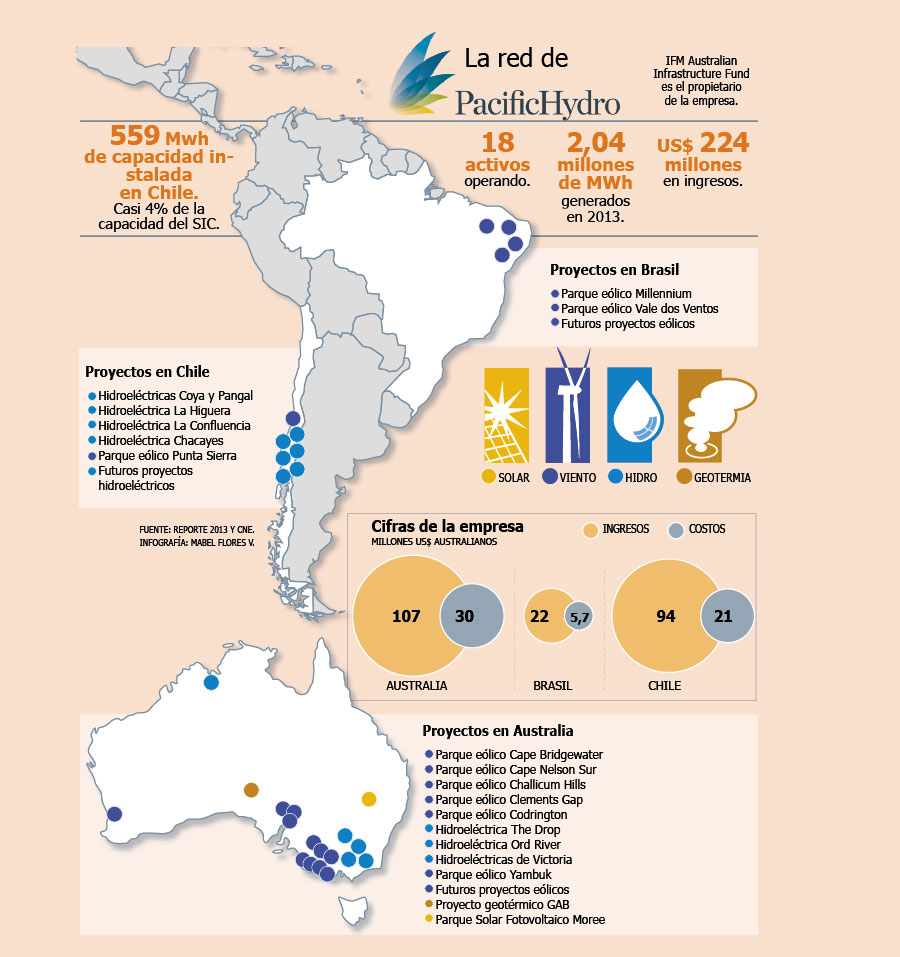

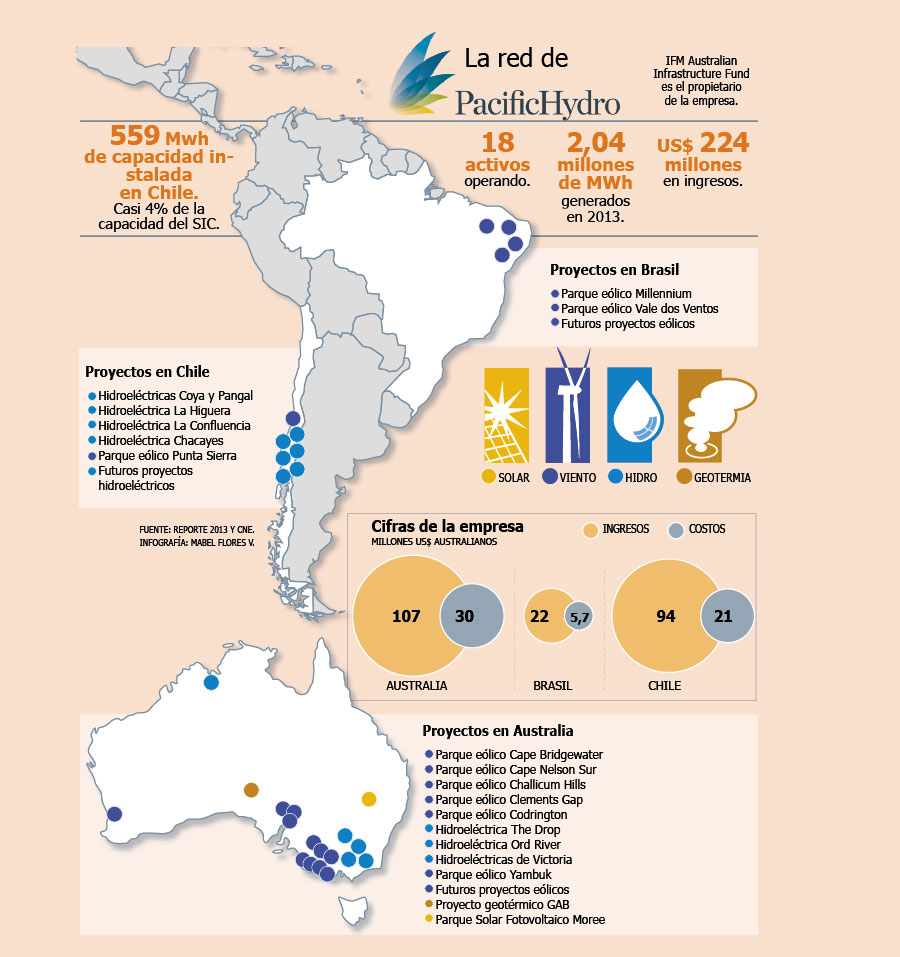

La generadora tiene operaciones de Energía Renovable no Convencional en Chile, Brasil y el país oceánico.

Siguen los movimientos en el sector energético local. A la decisión de la brasileña Petrobras de desprenderse de sus estaciones de servicio en cinco países de la región, incluido Chile, ahora se sumó IFM Australian Infrastructure Fund, que inició la venta de la generadora eléctrica Pacific Hydro, que también tiene operaciones en el país.

El fondo de infraestructura, que está ligado a fondos de pensiones de ese país, mandató a Merrill Lynch, filial de Bank of America, y a Credit Suisse para llevar adelante este proceso, en el cual la australiana buscaría recaudar del orden de 2 mil millones de dólares australianos, según estimaciones de mercado, considerando en una eventual transacción los activos disponibles en Chile, el país oceánico y en Brasil.

El portavoz de IFM, Andrew Butcher, declinó comentar respecto de estas cifras y explicó que iniciaron la búsqueda de opciones para Pacific Hydro, entre las que figura la venta, a partir del acercamiento de varias compañías.

"Estos activos de generación son muy valiosos para muchas compañías en el mundo, especialmente aquellos que tenemos en Chile", dijo el ejecutivo.

De acuerdo con informes de la prensa australiana, la determinación respondería a un reenfoque de IFM hacia su negocio principal, que es la inversión y administración de activos de infraestructura, como autopistas, saliendo así de la producción de energía.

Al respecto, Butcher comentó que aunque no puede decirse que esa sea la razón principal para llevar adelante este proceso, sí es una realidad que la infraestructura es la actividad principal de la compañía.

De hecho, este proceso se inicia un par de semanas después de que la oceánica acordó pagar 7.500 millones de dólares australianos por la autopista Indiana Toll Road, en Estados Unidos.

Sobre este punto, en tanto, las publicaciones australianas plantearon que entre los elementos que pesaron en esta determinación estaría la incertidumbre que existe en Australia respecto de los planes del gobierno federal en torno a la meta que fijará para la participación de las renovables en su matriz, a lo que agregaron el impacto de la reforma tributaria en Chile sobre sus inversiones locales. Sin embargo, el vocero de la empresa declinó comentar respecto de ambos puntos.

Considerando que la labor de los bancos de inversión recién comienza y que por el momento no está definida la forma que tendría una eventual operación, en IFM aún no manejan plazos para la presentación de ofertas o la toma de decisión.

A ello se suma que los potenciales interesados, entre los que se mencionan a firmas chinas de ERNC y otros fondos de infraestructura, deben analizar tres entornos regulatorios que son totalmente distintos.

El fondo de infraestructura, que está ligado a fondos de pensiones de ese país, mandató a Merrill Lynch, filial de Bank of America, y a Credit Suisse para llevar adelante este proceso, en el cual la australiana buscaría recaudar del orden de 2 mil millones de dólares australianos, según estimaciones de mercado, considerando en una eventual transacción los activos disponibles en Chile, el país oceánico y en Brasil.

El portavoz de IFM, Andrew Butcher, declinó comentar respecto de estas cifras y explicó que iniciaron la búsqueda de opciones para Pacific Hydro, entre las que figura la venta, a partir del acercamiento de varias compañías.

"Estos activos de generación son muy valiosos para muchas compañías en el mundo, especialmente aquellos que tenemos en Chile", dijo el ejecutivo.

De acuerdo con informes de la prensa australiana, la determinación respondería a un reenfoque de IFM hacia su negocio principal, que es la inversión y administración de activos de infraestructura, como autopistas, saliendo así de la producción de energía.

Al respecto, Butcher comentó que aunque no puede decirse que esa sea la razón principal para llevar adelante este proceso, sí es una realidad que la infraestructura es la actividad principal de la compañía.

De hecho, este proceso se inicia un par de semanas después de que la oceánica acordó pagar 7.500 millones de dólares australianos por la autopista Indiana Toll Road, en Estados Unidos.

Sobre este punto, en tanto, las publicaciones australianas plantearon que entre los elementos que pesaron en esta determinación estaría la incertidumbre que existe en Australia respecto de los planes del gobierno federal en torno a la meta que fijará para la participación de las renovables en su matriz, a lo que agregaron el impacto de la reforma tributaria en Chile sobre sus inversiones locales. Sin embargo, el vocero de la empresa declinó comentar respecto de ambos puntos.

Considerando que la labor de los bancos de inversión recién comienza y que por el momento no está definida la forma que tendría una eventual operación, en IFM aún no manejan plazos para la presentación de ofertas o la toma de decisión.

A ello se suma que los potenciales interesados, entre los que se mencionan a firmas chinas de ERNC y otros fondos de infraestructura, deben analizar tres entornos regulatorios que son totalmente distintos.

Trece años de historia

Consultada la firma en Chile declinó referirse a este proceso. Pacific Hydro, que mayoritariamente desarrolla su negocio en el segmento de las energías renovables no convencionales, arribó a Chile hace trece años.

En 2004, concretó su primer negocio al comprar las centrales hidroeléctricas Coya y Pangal, en la Región de O'Higgins.

En 2008 iniciaron la construcción de su primer proyecto propio, la central Chacayes, y en , mientras que en 2010 las unidades de pasada La Higuera y La Confluencia, que son fruto del joint venture entre la australiana y la noruega SNPower, hoy Statkraft.

Aunque no exento de inconvenientes, hoy Pacific Hydro cuenta directa e indirectamente en Chile, con una capacidad instalada de 559 MW.

Colbún entra en recta final por firma en Colombia

En la recta final está entrando el proceso de privatización que impulsa Colombia respecto de la generadora Isagén. Según medios locales, el remate del 57,6% de la propiedad se hará entre cinco inversionistas internacionales, después que la estadounidense Duke Energy se alejó del proceso.

Según confirmó el ministro Hacienda, Mauricio Cárdenas, los interesados que cumplieron con el proceso de precalificación son la francesa GDF Suez, que también opera en Chile, a través de Generco; la española Gas Natural internacional; la firma china Haudian Corporation; el fondo de inversión canadiense Brookfield, que está en la propiedad de la transmisora de energía Transelec, y Colbún, que ha manifestado su interés por llegar a ese mercado.

El secretario de Estado destacó que las firmas en carrera están firmes en su interés, lo que provocará mayor competencia por este activo y haría subir el precio de venta, que partirá en un mínimo de US$ 2.135 millones (5.300 millones de pesos colombianos). El gobierno espera usar parte de los recursos para proyectos de infraestructura vial.

Al cierre de 2014, esta generadora tuvo utilidades por US$ 176 millones (436.583 millones de pesos colombianos), 1% más que en el ejercicio anterior.

Según información de la compañía, tienen seis centrales hidráulicas y una térmica. Al cierre de 2014 esto representó una capacidad instalada de poco más de 3.000 MW.

Se espera que en los próximos días, el ejecutivo colombiano valide la información de estas cinco empresas y proceda a realizar el remate de acciones, lo que se espera se concrete hacia fines de mayo.

Consultada la firma en Chile declinó referirse a este proceso. Pacific Hydro, que mayoritariamente desarrolla su negocio en el segmento de las energías renovables no convencionales, arribó a Chile hace trece años.

En 2004, concretó su primer negocio al comprar las centrales hidroeléctricas Coya y Pangal, en la Región de O'Higgins.

En 2008 iniciaron la construcción de su primer proyecto propio, la central Chacayes, y en , mientras que en 2010 las unidades de pasada La Higuera y La Confluencia, que son fruto del joint venture entre la australiana y la noruega SNPower, hoy Statkraft.

Aunque no exento de inconvenientes, hoy Pacific Hydro cuenta directa e indirectamente en Chile, con una capacidad instalada de 559 MW.

Colbún entra en recta final por firma en Colombia

En la recta final está entrando el proceso de privatización que impulsa Colombia respecto de la generadora Isagén. Según medios locales, el remate del 57,6% de la propiedad se hará entre cinco inversionistas internacionales, después que la estadounidense Duke Energy se alejó del proceso.

Según confirmó el ministro Hacienda, Mauricio Cárdenas, los interesados que cumplieron con el proceso de precalificación son la francesa GDF Suez, que también opera en Chile, a través de Generco; la española Gas Natural internacional; la firma china Haudian Corporation; el fondo de inversión canadiense Brookfield, que está en la propiedad de la transmisora de energía Transelec, y Colbún, que ha manifestado su interés por llegar a ese mercado.

El secretario de Estado destacó que las firmas en carrera están firmes en su interés, lo que provocará mayor competencia por este activo y haría subir el precio de venta, que partirá en un mínimo de US$ 2.135 millones (5.300 millones de pesos colombianos). El gobierno espera usar parte de los recursos para proyectos de infraestructura vial.

Al cierre de 2014, esta generadora tuvo utilidades por US$ 176 millones (436.583 millones de pesos colombianos), 1% más que en el ejercicio anterior.

Según información de la compañía, tienen seis centrales hidráulicas y una térmica. Al cierre de 2014 esto representó una capacidad instalada de poco más de 3.000 MW.

Se espera que en los próximos días, el ejecutivo colombiano valide la información de estas cinco empresas y proceda a realizar el remate de acciones, lo que se espera se concrete hacia fines de mayo.

www.df.cl

No hay comentarios.:

Publicar un comentario